節税対策

節税対策!

岡野公認会計士事務所が考える一番の節税対策は現況を正しく把握することです。

本当に利益が出ているのかどうか?

節税のご相談に来られるお客さまに意外に多いのが、

当社で決算予測をしてみると、思っているほど利益は出そうにないということです。

このまま利益が出ていると思い込み、根拠のない

行き当たりバッタリの節税対策に走ってしまうと、

経営の悪化の引き金になり、数年先には会社がバッタリ!

といった、本末転倒の結果を招くことにもなり兼ねません。

本末転倒な節税対策にならないように

当社では、定期的な月次決算報告だけでなく、

決算月の2ヶ月前には節税対策のご提案を含め決算予測を行っております。

利益を出しその利益に対して税金を払わないと、お金も手元に残らず、

企業は成長し続けていけないのも事実です。

この事実に背を向けず、無駄な税金を払わないようにしながら

企業を成長発展させて行きたいとお考えの経営者様で、

節税でお悩みの方がおりましたら、ぜひ当社にご相談ください。

以下に

・個人事業主が行うべき5つの節税対策はこれ!

・法人が行うべき8つの節税対策は?

をご紹介します。

個人事業主が行うべき5つの節税対策はこれ!

個人事業主が出来る節税方法をご紹介します。

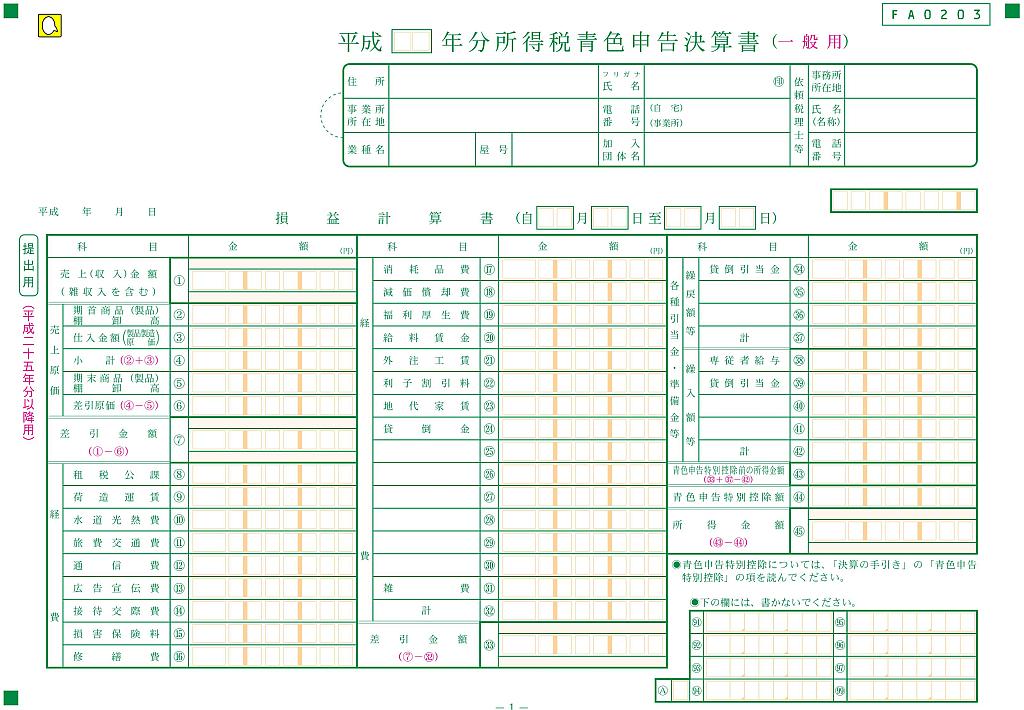

1.青色申告で節税しましょう

個人事業主の人が確定申告をする場合には、白色申告と青色申告の2つの方法があります。

節税したいのであれば当然「青色申告」です。

というのは、課税所得から65万円も控除されるルールになっているからです。

利益の65万円分に対しては税金をかけませんということになります。

税率が30%と仮定した場合、

65万円×3割=19.5万円分の税金を支払わなくてもよいことになります。

意外と大きいでしょ。

2.小規模企業共済に加入して節税しましょう

小規模企業共済は、退職金制度のない個人事業主(自営業者)のための退職金積み立制度のことです。

掛け金は全額所得控除されます。

この小規模企業共済制度は、常時雇用する従業員が5人以下の個人事業主が加入することができます。

掛け金は月額1000円から7万円の範囲内で選択できます。

月最大の7万円で加入すると、年間で84万円の所得控除を受けることが可能です。

税率が30%とした場合 84万円×30%=25.2万円の税金を節税することになります。

その控除は、国民健康保険料にも影響してきますので大きいものです。

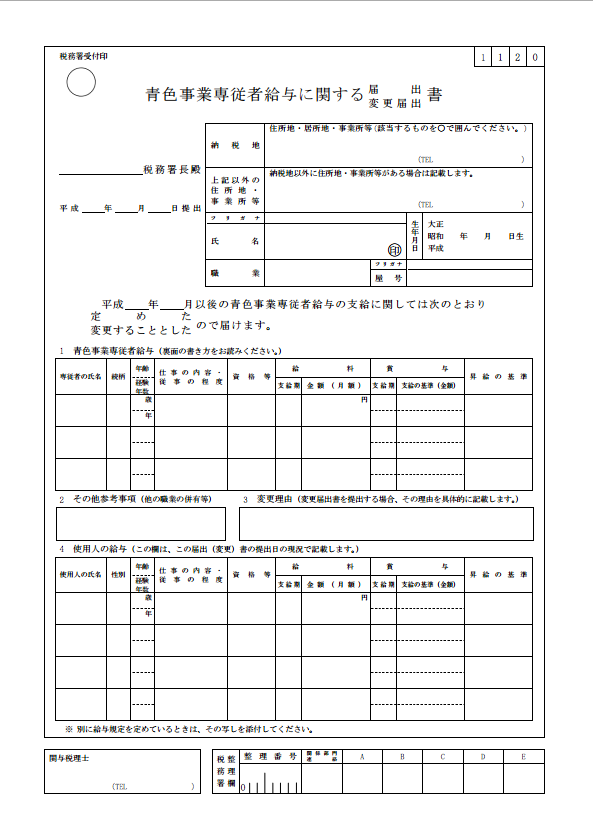

3.家族の給与を専従者給与にしましょう

ご家族が一緒に仕事をされて給与を払っている場合は、それだけで節税ができます。

「青色事業専従者給与に関する届出書」を提出するだけで、家族を従業員として認められ

「専従者給与」という経費になる、ということです。

4.金額が小さくても領収書をもらいましょう

領収書は、経費を証明するための重要な証拠になります。

細かい金額のレシートや領収書も捨てずに集めましょう。

当り前じゃないか、と思われましたか?

この当り前のことが出来てない方が非常に多いのです。

仕事の打ち合わせで喫茶店やファミリーレストランに行った際に自分で全部出したのにもかかわらずレシートはとらないとか。

そして、ささいなことでも、常に伝票に書く習慣をつけましょう。

お茶代・文房具などからはじめ、電車・バスの明細までなんでも記入していくのです。

「どんなに金額が小さくても領収書かレシートをとり、常に伝票に書く」

ことを1年間やると、びっくりするくらいの節税になりますよ!

5.e-taxを利用して節税しましょう

国税局が作った電子申告を利用すると節税ができます。

e-taxを利用することで税務署に出す申告の書類をインターネットで提出することができます。

事前準備が少し必要ですが,使えるようになると凄く便利です。

e-taxの初めて利用する年は5000円分の所得控除を受けられます。

上記以外にもまだまだ節税対策はあります。

お気軽に当社にお問合せください!

■法人が行うべき7つの節税対策は?

1.欠損金の繰越が7年可能!

欠損金の繰戻しとは、前事業年度が黒字で今事業年度が赤字の場合には、前事業年度に支払った法人税が還付される制度のことです。

個人で商売をしてる人は純損失の繰越は3年間しか認められていませんが、法人化することで7年間の繰り越しが可能となります。

2.個人事業主の給与が役員報酬として損金経理可能!

原則、役員の給与(役員報酬)を経費に入れることが可能です。

役員に支給される毎月の報酬やボーナスは役員給与は税務上の損金算入が制限されていますが、

以下の3つに該当する場合にのみ損金算入が認めらています。

(1)定期同額給与…1月以下の一定期間ごとに毎回同額が支給される給与

(2)事前届出賞与…税務署に事前に届出をし所定の時期にあらかじめ定めた

支給する賞与等。

(3)利益連動給与…業務執行役員に対する利益連動給与で有価証券報告書に

記載されるなど一定の要件を満たすもの。

ちょっとややこしいですね。

当社にお気軽にお問合せください。

3.出張の交通費が日当として出せる!

個人事業主は、出張した際に「日当」として必要経費を計上することは出来ませんが、会社(法人)は、旅費規程を作った上で、日当以外に、宿泊費、交通費も実際かかった額ではなく、旅費規程にのっとった額で「手当」として必要経費として計上することが可能です。

また、支給を受けた社員の所得税は非課税にもなります。

役員への支給も同様です。役員になると、旅費規程で、ある程度は高く日当を設定できますので法人税の節税に有効です。

4.会社から社長へ退職金を支払うことが出来る!

個人で商売をしている場合は経営者が本人なわけですから、退職金を自分に払うことは出来ません。

法人であれば退職金規程を作れば経費としての支払が認められます。

5.減価償却が任意で償却出来る!

繰越損金がある場合には減価償却の計上の有無により期限切れ損失を減らすことも可能です。

6.個人事業主の一定の生命保険を損金経理することが出来る!

役員退職金を生命保険の解約金を使ってうまく捻出することが可能です。

逓増定期保険やガン保険は、期間満了になると満期返戻金はゼロになりますが

中途解約すると今まで払い続けていた保険料の一部が解約返戻金として戻ってきます。

しかし戻ってきた際は収益なので課税されてしまうのですが、

この返戻金を役員退職金に充当できるように合理的に設定するのです。

保険各社によって差はありますが6~8割の返戻率になることもあります。

当社にお問合せください。

7.事業財産を法人が引き継ぐことにより代表者の財産の遺産分割が出来る!

一定期間、固定資産を使用しますと寿命が来て資産廃棄することとなります。

陳腐化した場合は資産を新しいものと取り替えます。

この場合、固定資産の除却処理を行います。

除却の事実を証拠として残すために、廃棄の様子を写真に残したり、資産を廃棄した証明書を処分業者から入手しておきましょう。

◎個人事業者が死亡した場合

個人事業者が死亡した場合事業用財産(事業用の車両、備品、債権など)を含む全財はが相続人に引き継がれます。

ここで勘違いしてはならないのは、個人事業者の相続人に事業の後継者がいる場合でも、後継者に事業用財産が引き継がれるのではなく遺産分割によってはじめて引き継がれるのです。

ですから事業後継者がいない場合でも、通常の財産同様に各相続人に引き継がれることになります。

◎会社経営者が死亡した場合

会社経営者が一切の出資をしていない会社(一部上場企業等)の場合には事業用財産(会社の財産)の相続についての問題は発生しません。

オーナー社長(会社に出資)の場合にはその出資(株式会社の場合には株式)という財産が相続財産に含まれることになります。

上記以外にもまだまだ節税対策はあります。

お気軽に当社にお問合せください!